個人・フリーランスなど、呼び名はさまざまですが、会社としてではなく一個人として事業を行っていく場合、税金まわりを語るうえでの名称は「個人事業主」と言い表すことになります。

小売りや卸売り、飲食店経営からコンサルティング、デザイナーや医師など、個人で事業をするから、「個人事業主」といいます。

個人事業を始めたら、事業そのものの次に大事なのが、税金まわりです。

いざ、始めてはみたものの、税金まわりのことは何も分からずに来た。

あるいは、自分で調べてみたものの、何だかよくわからなかったというケースもあるかもしれません。

今回は、そうした方に向けて、個人で事業を始めたら、税金まわりはどうすれば良いのか、個人事業のスタートアップ税金周り解説をしていきたいと思います。

そのなかでも最初の一歩。今回は届出編についてです。

では、スタートしましょう。

1 まずは、税務署へ届出を出しましょう

個人・フリーランス、あるいは副業でも継続的な事業を始めようとするなら、まずは税務署に各種届出を出しましょう!

税務署に届出を出そう・・・。しかし、ここで大きな問題が起こります。

何を、どうやって出せば良いのだろうか?

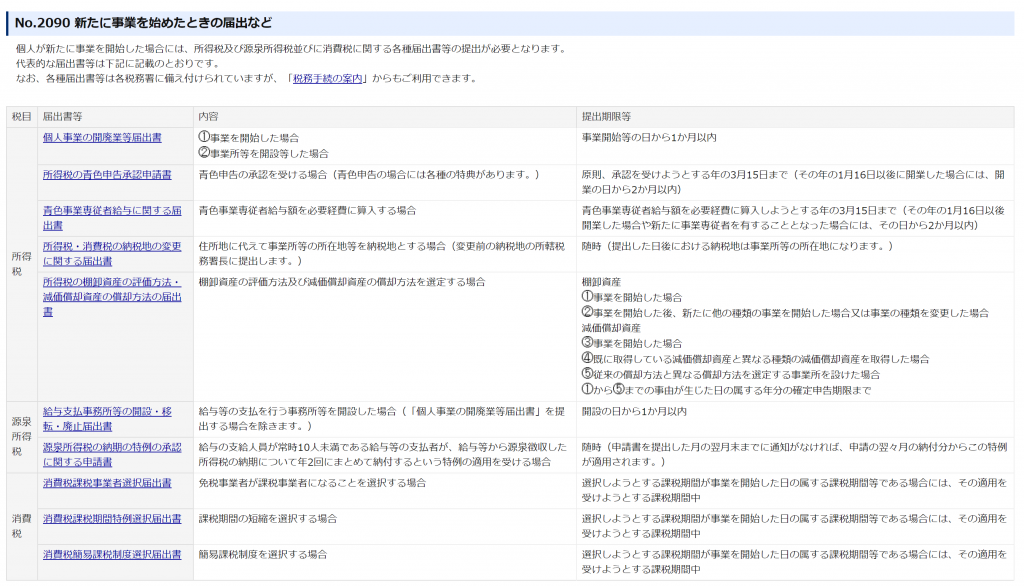

まず、何を出せば良いのか?これについては、ググって調べてみると、国税庁のページがヒットします。

「個人事業」「届出」「国税庁」とでも入れてみましょう。

そうすると、出てきます。各種届出です。

ずらっと出てきます。

これ、全部出すんですかね?実は、そうではありません。

出す必要があるものだけを出せばオーケーです!

個人事業主を始めようとする場合、まずは自分だけで始めるというケースが多いと思います。そのうち誰かを雇うかもしれないけれど、まずは自分だけでスタートというスタイルです。

ここでは、話を簡単にするために、自分ひとりで始めるというケースで、出しておくと良い届出についてみていきましょう。

このケースの場合に、出しておくと良い届出は、以下のふたつのみ。

・個人事業の開廃業等届出書

・所得税の青色申告承認申請書

どうですかね、少ないでしょう。一年目に売上金額を超える相当程度の金額の経費を払ったり、建物を建てたりする場合には、消費税の届出をしておくと良い場合もありますが、レアケースなのでここでは割愛します。

では、ひとつひとつ紹介していきましょう。

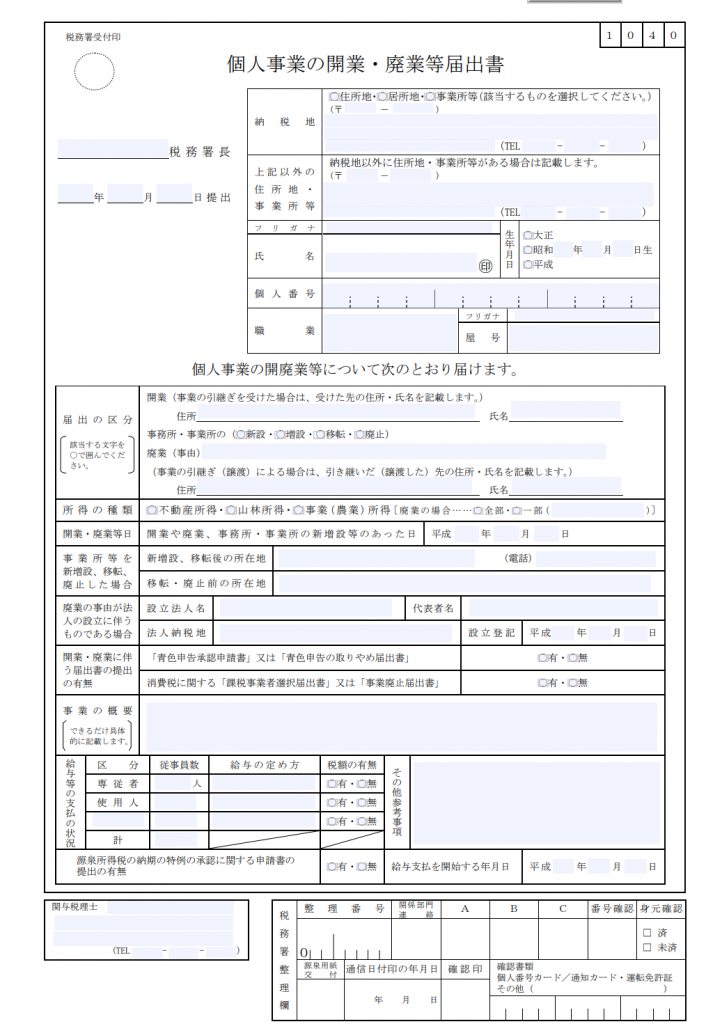

・個人事業の開廃業等届出書

個人事業の開廃業等届出書は、個人の開業と廃業を税務署に知らせるときに使う書類で、開業と廃業を兼ねています。今回の場合は、これから始めるという方向けの記事なので、開業を税務署に知らせます。

税務署に対して、「これから個人で事業を始めますぜ」ということを宣言するのが、この書類になります。

個人の場合、原則的には自宅があるところが個人事業の拠点となり、そのエリアを管轄する税務署へ出す必要があります。さいたま市の大宮区であれば、大宮税務署。浦和区であれば、浦和税務署。それぞれのエリアで管轄が決まっています。こちらも国税庁のページから調べられます。

さきほどの、「新たに事業を始めたときの届出など」のページから、この開業届を開くことができます。

開くと必要事項を入力することが出来るので、入力して作成したうえで、管轄の税務署へ届け出ましょう。

提出の期限は、事業を始めてから1カ月以内となっています。

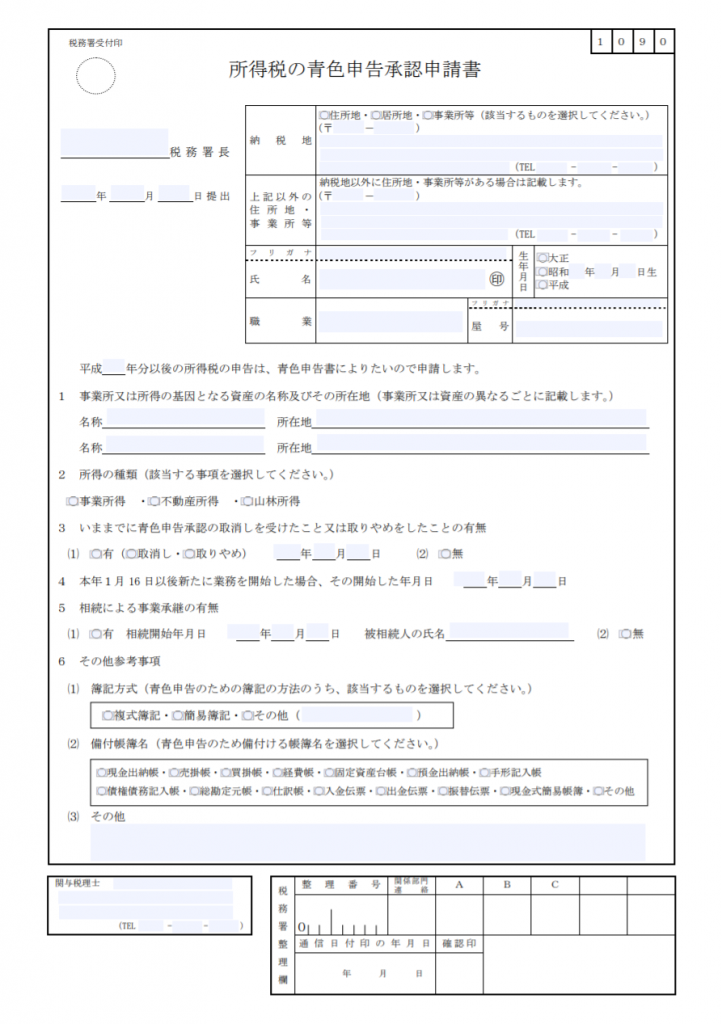

・所得税の青色申告承認申請書

次いで出しておきたいのが、青色申告の承認申請書です。

個人事業の所得税の確定申告では、青色申告の承認を受けることで様々な優遇を受けられることになっています。

この承認を受けることで多くのメリットが得られるので、こちらも出しておくべきものです。

たとえば、個人事業の所得税はビジネスで得られた売上金額から経費を差し引いた残り、利益に対してかかります。売上が一定であれば、経費が多い分利益が小さくなるので税金は小さくなります。その経費は原則、実際にかかって支払ったものに限られますが、青色申告の承認を受けていると最大で65万円分、実際に支払っていなくても経費を加えることができます。

これを、青色申告特別控除といいます。

それ以外にも、赤字になった年のマイナスを次の年の利益から差引けるという特典など、承認を受けておくことで受けられるメリットはたくさんあります。

なお、承認とありますが、届出の期限を守っていれば基本的には通ります。承認申請書を出し、特に何も言われなければ通ったということになります。

届出の期限は、原則として、その適用を受けようとする年の3月15日までにする必要があります。

30年の確定申告で受けたいのなら、30年の3月15日までに出すということです。

また、別ルールでその年の1月16日以後に事業を始めた場合には、その日から二月以内に出すことになっています。

たとえば5月1日に始めたのであれば、6月30日までに出せば良いということになります。

期限に間に合わないと、その年は青色申告の特典は受けられないので、注意しましょう。

その他、相続で事業を承継した場合などの場合には、特別なルールがあるので要確認です。

こちらも、管轄の税務署へ提出となります。

個人で事業を始めたら、まずは必ず出した方が良い書類が、以上の2つになります。

一方で、必要に応じて出した方が良い書類があります。

2 ケース別 提出したほうが良い書類

ここからは、開業届と青色申告承認申請に加えて、出す必要があれば出す書類について説明していきます。

・従業員を雇う場合

ひとりだけで事業をやるのではなく、人を雇って行っていく場合には、出しておきたい書類があります。

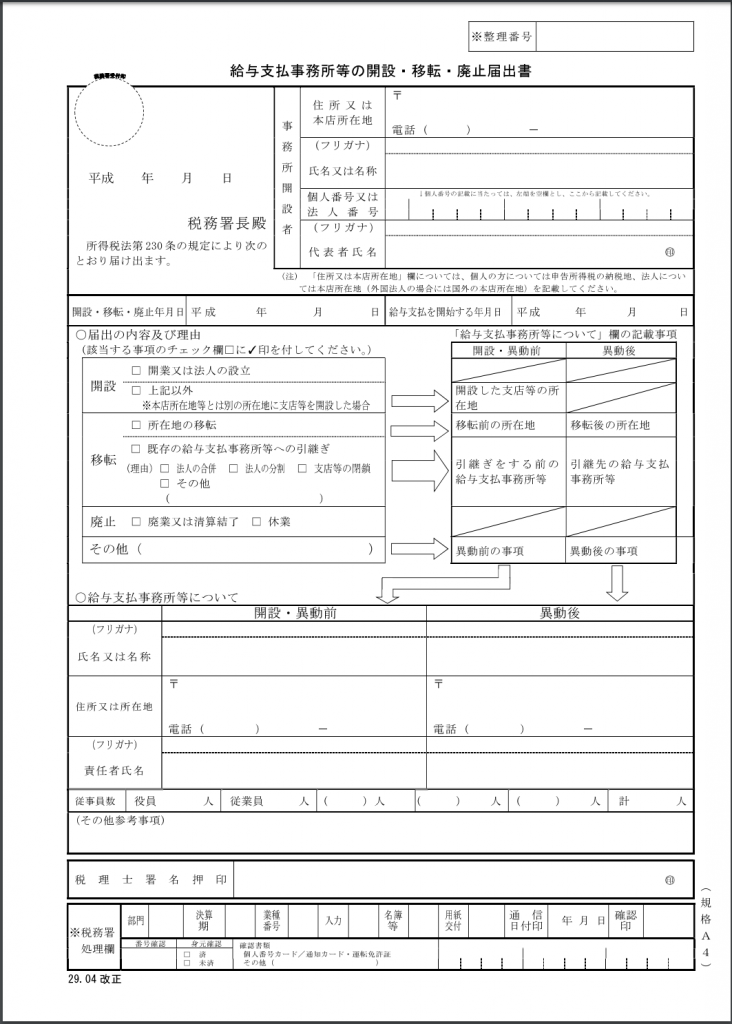

それが、給与支払事務所等の開設・移転・廃止届出書と源泉所得税の納期の特例の承認に関する申請書です。

まず、給与支払事務所等の開設・移転・廃止届出書をみていきましょう。

要は、「うちの事業所で人を使うから、ここで給与を払うよ」と税務署に宣言する書類です。

人を雇い、給与を払う様になると、毎月の給与から源泉所得税を天引きしなければいけなくなるので、この書類を提出しておくと、税務署から源泉所得税の納付に関する案内が来るようになるという仕組みになります。

人を雇い、給与を払うことになる場合には、出しておきましょう。

提出は、給与を払うことになってから1か月以内となっています。管轄税務署に出しましょう。

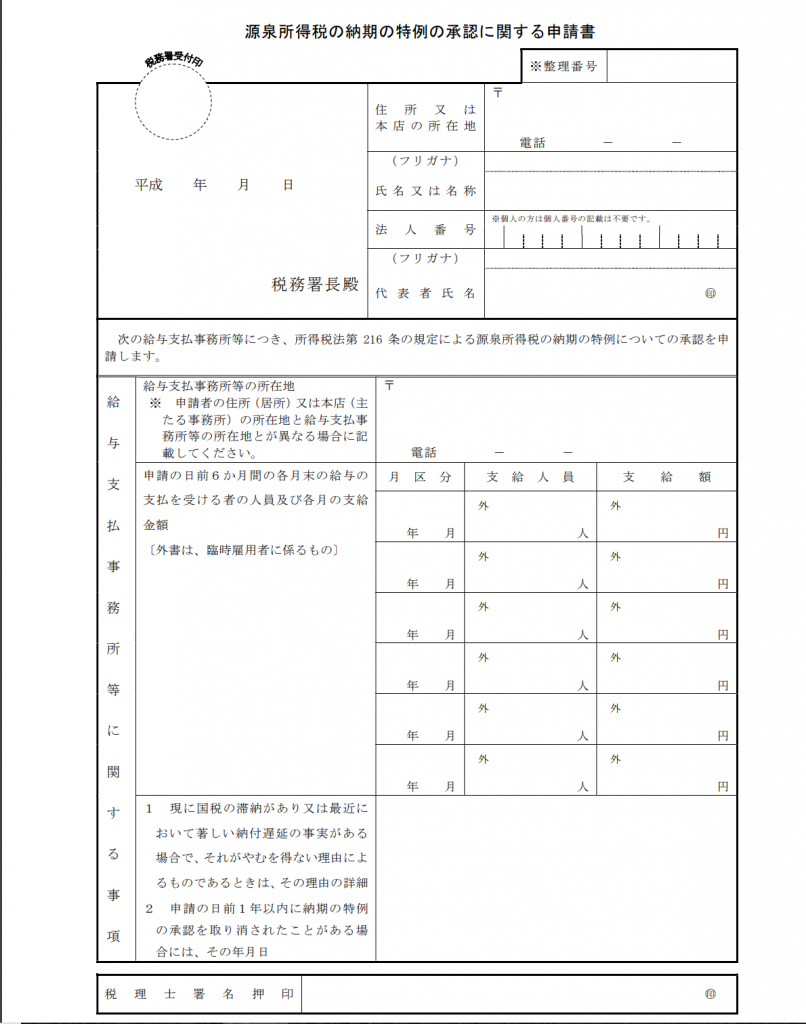

続いて、源泉所得税の納期の特例の承認に関する申請書です。

こちらは、給与を支払うようになった場合に従業員の毎月給与から天引きした源泉所得税の納付に関するものになります。

天引きした税金は、原則として翌月の10日までに税務署に納付する必要があります。

5月末に支払った給与があれば、6月10日までに納付となります。

ただ、「毎月翌月10日までに納付するのは事務的に厳しい・・・」というのが、スタートアップ時に何かと忙しい時期にはあると思います。

この、源泉所得税の納期の特例の承認に関する申請書では、毎月翌月10日に、年12回の税金納付を、6か月分を年に2回の納付としてくれる効果があります。

1月から6月の分は7月10日までに

7ガツから12月の分は翌年1月20日までに

それぞれ、特別に措置してくれます。

また、税理士や社労士に仕事を依頼した場合には、源泉所得税を差し引いて料金を支払い、差し引いた源泉所得税は天引きした給与と同様に税務署に納付する必要がありますが、これについても年2回の納付に含めてすることができます。

なお、この承認申請を出して、措置を受けられるのは、給与の支給人数が10人未満の場合に限られています。10人いれば、この措置は受けられません。注意しましょう。

提出期限は随時で、特に設けられていません。ただ、出さないと毎月翌月に納付が原則となります。

承認の申請は、提出した翌月までに特に税務署から連絡がなければ自動的に承認となり、翌々月の納付の分から年2回カウントとして良いことになります。

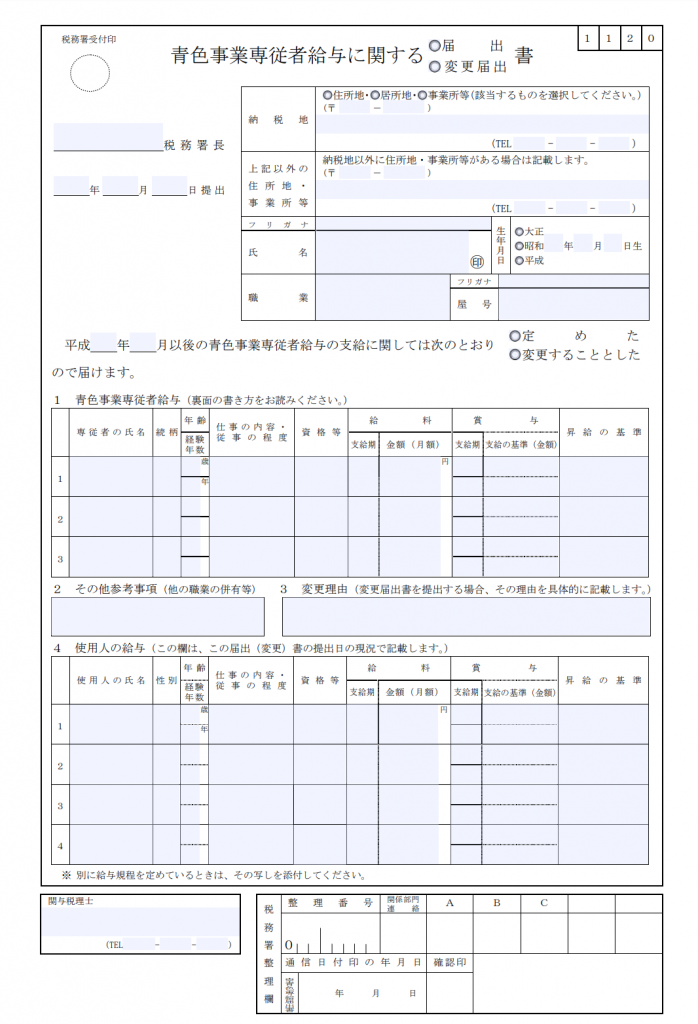

・同居家族を雇う場合

同居している家族を従業員・スタッフとして雇い、給与を支払う場合には、それ特有の書類を提出する必要があります。

それが、青色事業専従者給与に関する届出書になります。

上記の青色申告の承認を受けることで得られる特典にひとつに、青色事業専従者給与を支給して、それを経費に出来るというものがあります。

原則的には、同居の家族に給与を支払うことをは出来ないのですが、青色の承認を受けたうえで、この届出をすることで、同居家族への給与を経費とすることができます。

提出の期限は、青色申告の承認申請と同様に、支払おうとする年の3月15日まで。

1月16日以後に新たに開業した場合や支払うことになった場合には、そのときから2月以内に出しましょう。

こちらについても、受付は管轄の税務署です。

以上が、開業時にとりあえず出しておくと良いだろうと思われる届出になります。これ以外にも必要があれば出すべきものはあります。特に、消費税関係の届出は必要があれば出した方が良いケースもあります。そのあたりは、要確認です。

3 まとめ

ここまで、個人事業主が事業を始めたときに、どういう届出を、どこに、いつまでに出せば良いのか?について見てきました。

事業を始めたばかりの税金まわりで、まずやっておきたいのは、この届出関係です。

最後に確認しておきたいのが、これらの届出は税務署だけに出せばオーケーです。さいたま市大宮区に住んでいる方であれば、大宮税務署だけに出せばオーケーです。(複数事業所がある場合は別途必要)

さいたま市役所には出さなくて大丈夫です。

今回の記事ではいくつかの書類について触れていますが、出すべきタイミングで出さないと、最速での特典を受けられないなどのリスクがあります。現況に合わせて、自身の責任で対応していくことになります。

届出をはじめ、税金まわりは、

「あとでいいや」

「まだいいかな」

と先延ばしすることで、損をするルールがいくつかあります。

はじめから分かっていることは、早めの対応をしていきましょう。