令和5年(2023年)の10月1日から、消費税のインボイス制度が始まることになっています。

この記事では、インボイス制度へ対応するにあたって、消費税の基本を交えつつインボイスの概要を、加えてインボイス制度開始日以前に免税事業者である事業者向けの問題点と対応策について書いていきます。

小規模な事業にも関係がある?インボイス制度はじまる

消費税のインボイス制度は、令和5年(2023年)10月より始まります。

これまで消費税の納税義務は、法人の場合は当期の前々期の課税売上高が一千万円を超えるとき、個人事業主の場合は今年の前々年の課税売上が一千万円を超えると、発生するのが基本でした。これが、いわゆる消費税の一千万円基準といわれるものです。

(特例的な制度として、この一千万円基準とは別の基準で納税義務が発生することがありますが、小規模な事業では関係するケースは少ないと思われます。)

これまでは、たとえば個人事業主としてコンサルティングを行っていて売上が例年900万円程度で推移していた場合には、消費税の納税義務は関係ありませんでした。所得税の申告のみを毎年3月ころにしていたはずです。

しかし、この消費税のインボイス制度が始まると、こうした売上規模の事業主も消費税の納税義務が関係してくることがあり、フリーランス・小規模な事業を行っている方むけの情報サイトをはじめとした記事で、インボイスの問題がにぎわっています。

実際のところ、これまで消費税の納税義務とは無縁だったフリーランスの方や個人事業主の方に、このインボイス制度は大きな影響を与えます。

この記事では、インボイスを知る上での前提問題である、消費税の基本的な制度から開設して話を進めていきます。

消費税の基本的なルール

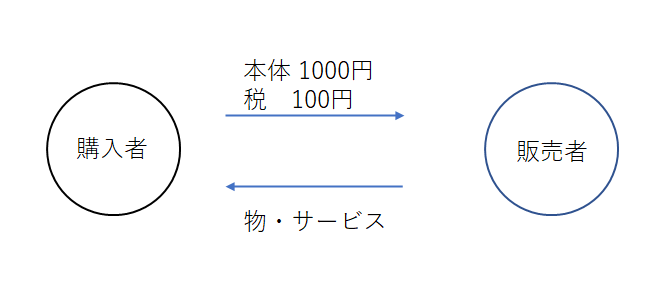

消費税は、物を買ったりサービスを受けたりしたときに、本体価格に(税抜価格)にプラスして、提供をしてくれた相手方に払うことをしているはずです。

日本の消費税のシステムは、このやりとりを事業者間で行うことで、成り立っています。

より詳しく見ていくと・・・以下のようになります

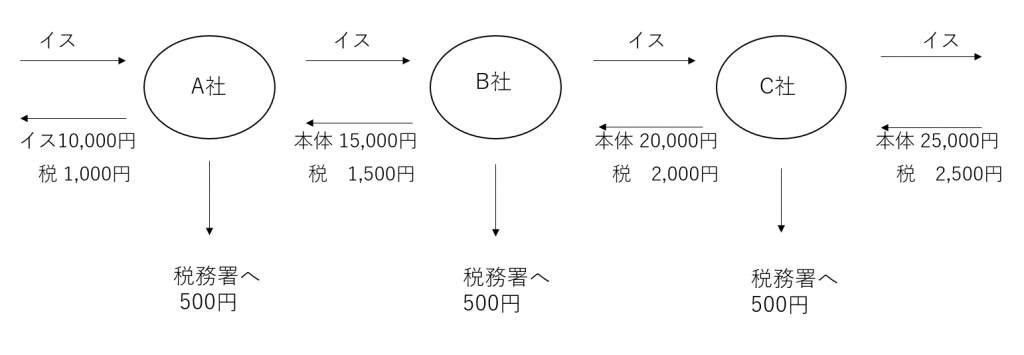

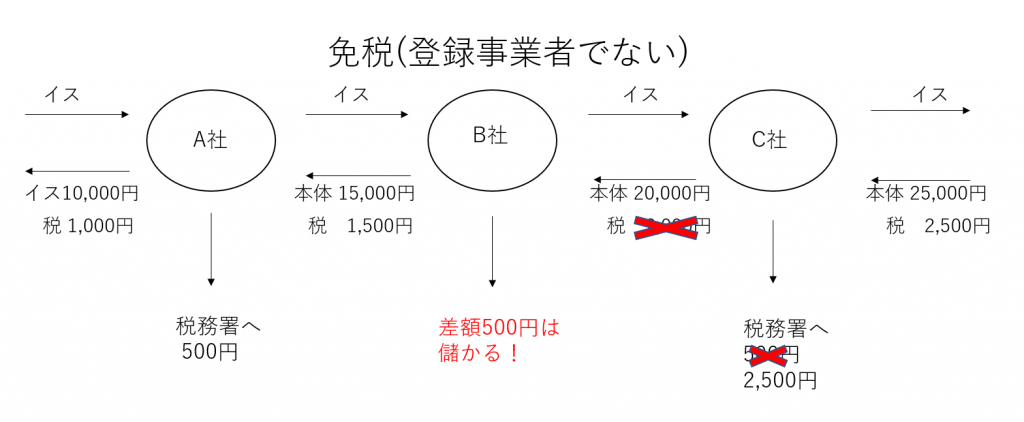

イスの売買が連続してA社~C社まで行われている場合です。まずは、取引と消費税を確認しましょう。

・A社は、本体10,000円のイスを買うために1,000円の消費税を仕入先に払っています。

・B社は、本体15,000円のイスを買うために1,500円の消費税をA社に払っています。

・C社は、本体20,000円のイスを買うために2,000円の消費税をB社に払っています。

このように、本体価格と消費税の支払いが行われています。

一方で、A社、B社、C社は預かった消費税をどうするのでしょうか。こちらについては、以下のようになります。

・A社は、B社より預かった消費税1,500円と、仕入先に払った消費税1,000円との差額500円を税務署に納付します。

・B社は、C社より預かった消費税2,000円と、A社に払った消費税1,500円との差額500円を税務署に納付します。

・C社は、販売先より預かった消費税2,500円と、B社に払った消費税2,000円との差額500円を税務署に納付します。

それぞれの会社が税務署に納付する消費税額は、販売で預かった消費税と、仕入で支払った消費税との差額です。(納付するのは、もらった消費税から払った消費税の差額です)

ここまでの、販売先から消費税を預り、仕入先などへ消費税を払い、差額を税務署に納付するという流れが、日本の消費税の仕組みの原則です。この流れをそれぞれの事業者が行うことで、流れができています。

ここで紹介した、A社・B社・C社は、基本的には前々期の課税売上が一千万円を超えていることなどを理由に消費税の課税事業者であることから、この仕組みが滞りなくできています。

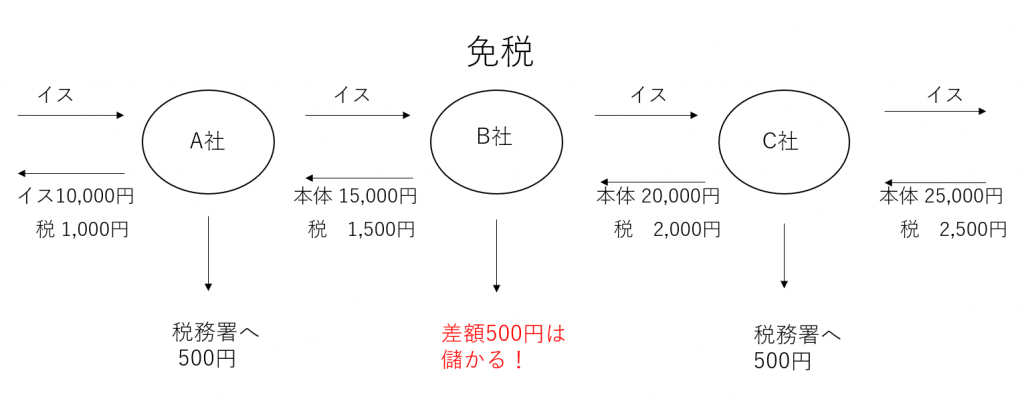

この流れ、実はB社が消費税の課税事業者ではない場合には、仕組みのルールが崩れることになるのです。

B社が消費税の課税事業者でないことの問題点

もし、B社が消費税の課税事業者でない場合には、どうなるでしょうか。(B社は前々期の課税売上が、一千万円以下だったとします)

消費税の免税事業者である場合、B社は税務署に消費税を納付する義務はなく、もらった消費税と払った消費税の差額である500円は、税務署に納付しなくても良くなる分、儲かってしまいます。

この消費税の儲かっている部分のことを、「益税」と呼びます。

実は、この益税部分をなくそうという動きから、消費税のインボイス制度は来ています。令和3年(2021年)のいまの時点では、B社のように免税事業者であったとしても、販売時に消費税の部分を販売先に請求することが認められてしまっています。取引の支払先が消費税の課税・免税かどうかを問わず、消費税を含む請求のやりとりが行われているからです。

令和5年(2023年)の10月から始まるインボイス制度は、この消費税の儲かる部分の益税を阻止するべくしてあるといっても過言ではありません。

インボイス制度とはどういう制度か?

インボイス制度は、正式には適格請求書等保存方式といいます。

インボイス制度とはなにか、簡単に言ってしまうと、

もらった消費税 - 払った消費税 = 税務署に納付する消費税

が基本である消費税の仕組みの、払った消費税の部分は、国税庁に適格請求書発行事業者として登録を受けた登録事業者からの請求書や領収書のみ認められるようになります。

インボイス制度上では、たとえ取引上税込で22,000円を払ったとしても、2,000円部分は払った消費税として認められず、免税事業者であるB社から買うC社は、払った消費税が認められずに、税務署にもらった消費税2,500円まるまるを納付しないといけなくなります。

インボイス制度が始まる以前は、B社に払った消費税が認められていたのに、認められないとなるのであれば、C社は2,000円多く納税が必要になってしまいます。C社は損をするようになるわけです。

(ちなみに、B社に売っているA社としては、B社が登録事業者でなくても、何ら影響はありません。ただ、インボイス制度上、現在消費税の課税事業者であるA社とC社についても、国税庁に登録事業者の届出を出して、登録事業者になる必要はあります)

インボイス制度での問題は、C社が払った消費税を認められなくなる点です。上記のB社のように、現在消費税の納税義務者ではない場合には、影響は大きいと言えます。

インボイス制度上で免税事業者は、取引が難しくなる可能性がある

これまで500円の納税で済んでいたC社が、B社に払った消費税が認められなくなったことで、2,500円の納税が必要になります。

もらった消費税 2,500円 - 払った消費税 0円(2,000円はノーカウント) = 2,500円

このとき、C社がとる対応しては、3つありえます。

1 これまでどおり、B社に消費税2,000円を払い、税務署には2,500円納付する

2 B社に対して、払った消費税として認められない2,000円の部分は支払う義務がないと伝えて、本体20,000円だけを払うようにする。税務署へは、2,500円の納税をする。キャッシュの効果としては、インボイス導入以前と同じになる。

3 払った消費税が認められないB社とは取引をやめて、B社と同等の価格で取引ができる別の仕入先を見つけて、その取引先からイスを仕入れるように変える。結果、これまでどおりC社は、500円の納税で済むようになる。

おそらく、C社がとる対応は3になる可能性が高いです。1の対応はC社がただ損をするだけなので、メリットがない話になります。また、2の対応はキャッシュ効果は3と同じですが、経理上の処理がややこしくなるので、採用しない可能性は高いです。

3案をC社が採用すると、登録事業者でないB社は、販路を絶たれてしまいます。モノが売れなくなってしまうことになります。とくに、C社が大手である場合、容赦なくこの対応となる可能性は指摘されています。

ということになると、インボイス以前に免税事業者であるB社は、インボイス制度が開始されるタイミングで消費税の課税事業者となり、インボイスの登録事業者になることを考えないといけません。

インボイス以前に免税事業者である事業者は、インボイスの登録事業者の届出を検討する必要がある

インボイス制度の開始日である令和5年(2023年)の10月1日から、適格請求書等発行事業者である登録事業者になることで、インボイス制度以前に消費税の免税事業者である事業者(上記のB社)は、インボイスの導入による影響での販路喪失を避けられます。

登録事業者になるということは、たとえ前々期の課税売上が一千万円以下であったとしても、今後は消費税を納付義務が生じるという事です。上記のB社は自社で、もらった消費税と払った消費税の差額を納付することが必要です。これは、登録事業者になるために避けられません。

適格請求書等発行事業者の登録事業者になるには、原則として令和5年(2023年)の3月31日までに、届出をする必要があります。ただ、インボイス以前に免税事業者である場合には、2つの方法が国税庁のリーフレットから具体例が出ています。

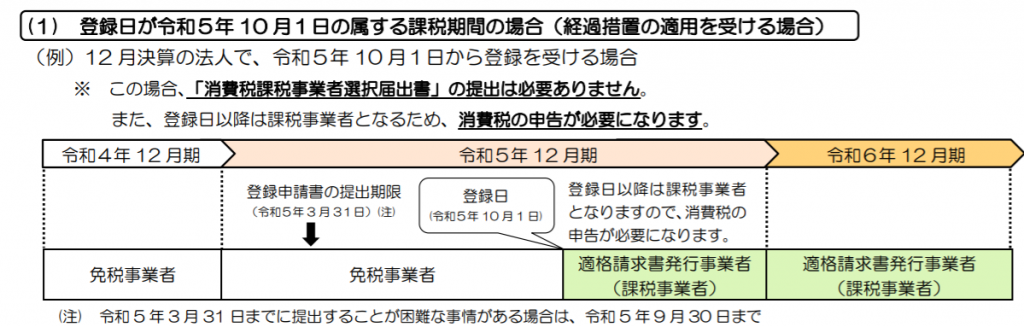

1 令和5年(2023年)の10月1日であるインボイス制度開始日から登録を受けたい場合

インボイス制度の開始日(令和5年10月)前に免税事業者である場合は、開始日より登録事業者かつ課税事業者になれば良いことになっています。通常、消費税の課税・免税は法人の場合は事業年度、個人事業主の場合は暦年ですが、インボイス制度開始日から登録を受けたい場合は、年の途中から課税事業者になります。上記の例では、最初の消費税の課税事業者の期間は令和5年10月から12月末までとなるということです。(この期間について、消費税の申告が必要で、翌年以後は継続して消費税申告が必要です)

このケースでは、原則、令和5年3月31日までに適格請求書発行事業者の登録申請書を提出する必要があります。

通常は、前々期の課税売上が一千万円以下の事業者が、消費税の課税事業者を意図的に選択するには、選択を開始したい期間(法人は事業年度・個人暦年)の開始の前日までに消費税課税事業者選択届出書という用紙を提出する必要がありますが、このインボイス制度の開始日より登録事業者になる場合には、適格請求書発行事業者の登録申請書の提出のみで足りるということになります。

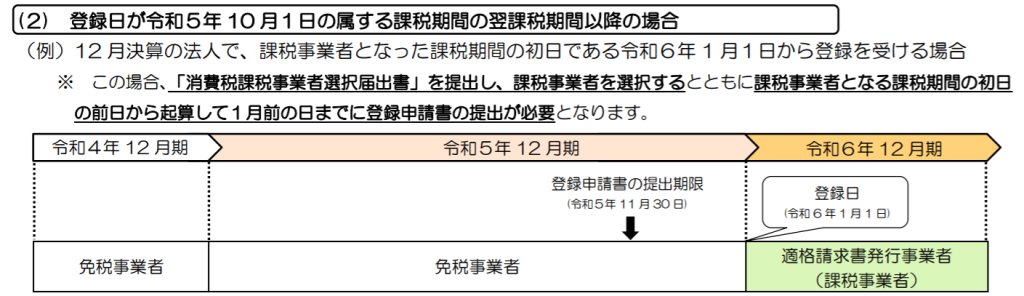

2 インボイス制度開始日の翌期(翌年)より登録を受けたい場合

また、インボイス制度の開始日から登録事業者になるのではなく、切りの良い翌期間から登録事業者になるというケースも想定されます。ただ、この場合は消費税の免税事業者の期間が数カ月生じてしまいます。(この数カ月で販路を絶たれる可能性があるなら、このケースは避けます)

この翌期間から登録事業者になる場合は、翌期間の開始日の前日までに消費税課税事業者選択届出書を提出する必要があります。また、これに加えて適格請求書発行事業者の登録申請書を翌期間の開始日の前日の一カ月前まで(上記の例では令和5年11月30日まで)に提出する必要があります。

適格請求書発行事業者の登録申請は、令和3年10月1日から始まっています。

いずれにしても、状況に照らし合わせて、期限までに手続きを行っていきましょう。

適格請求書発行事業者として登録事業者になれば、適格請求書を発行することができる=相手方が払った消費税が引けるようになる

登録事業者となると、適格請求書を発行することができます。

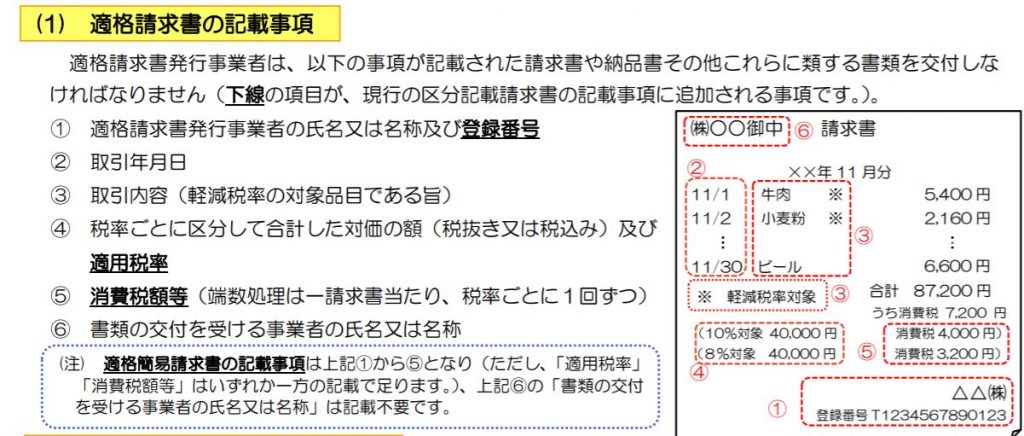

取引の相手方である得意先等へ発行する領収書や請求書は、適格請求書の用件に合っていなければいけません。

上記の項目を記載する必要があります。

とくに重要なのは①で、適格請求書発行事業者の登録番号です。この番号があることによって、取引の売先である得意先等は、払った消費税を引くことができるのです。

この番号は、自社で消費税の申告計算をする際にも、自社が消費税を払った仕入先などが、請求書に登録番号を記載しているかどうか、確認する必要があります。

インボイス制度対応、まとめ

令和5年(2023年)10月1日より始まるインボイス制度について、まとめておきました。

すでに事業を行っていて、売上規模が継続して一千万円を超えている消費税の課税事業者である場合には、期限までに登録を済ませれば良いですが、現在免税事業者である場合など、取引先の兼ね合いや販路が絶たれる可能性などまで考えなければいけないとなると、早めに検討をしておくべきでしょう。

また、インボイスの登録事業者となるということは消費税の課税事業者となり、消費税の確定申告をして納付をすることが必要になります。消費税の申告は、それなりにややこしいものですので、その対応にも追われることかと思います。

いずれにしても、早めの検討と対応が決め手になるのは間違いないでしょう。